集团介绍 生产基地 发展历程 荣誉资质 员工风采 社会责任 人力资源 双兴实景

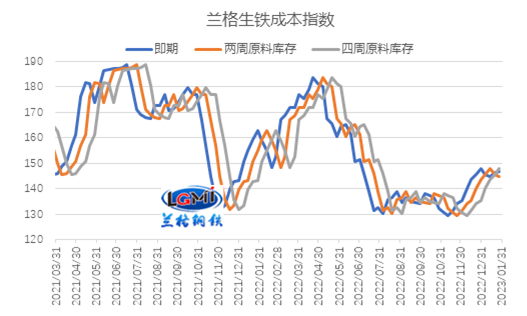

随着原料价格波动,不同原料库存周期成本差异明显。为了便于客户了解不同库存周期的成本变化,兰格钢铁研究中心对即期购买原料、两周原料库存、四周原料库存的成本指数进行对比,如图1所示。从图可以看出,因原料价格上涨后保持高位坚挺,使得2023年 1月份即期原料成本、两周及四周原料库存测算成本均有所上移,但不同周期上升幅度有所不同。

图1 兰格生铁成本指数走势图

从月度均值表现来看,据兰格钢铁研究中心监测数据显示,2023年1月份即期原料成本指数为145.7,较上月同期上升 2.3%;两周库存原料成本指数为145.8,较上月上升6.5%;四周原料库存成本指数为 144.2,较上月上升9.2%。

2023年1月份钢企吨钢毛利有所收缩

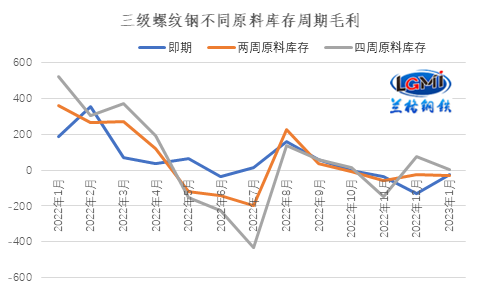

1月份兰格钢铁综合钢材价格指数均值上移,月均值为4415元/吨,较上月上升3.0% 。即期平均成本涨幅低于钢价涨幅,因而即期利润有所改善;而两周、四周库存原料成本涨幅高于钢价涨幅,因而盈利有所恶化,且库存周期越长,盈利恶化的更为严重。以三级螺纹钢为例,以即期原料成本测算1月份亏损空间较上月收窄104元 /吨;而以两周原料库存周期测算亏损空间较上月扩大6元/吨,以四周原料库存周期测算 1月份毛利空间较上月减少71元/吨(详见图2 )。

图2 三级螺纹钢不同原料库存周期毛利水平变化

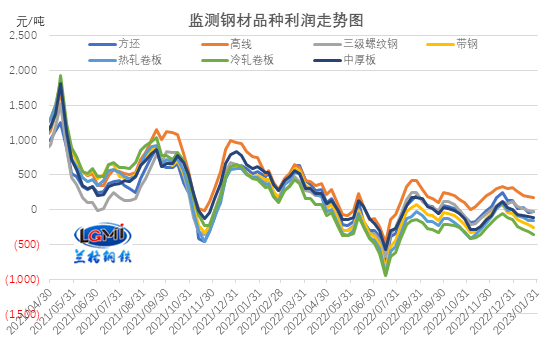

以四周原料库存测算各品种的毛利表现来看,1月份钢企吨钢毛利明显恶化。兰格钢铁研究中心监测数据显示,从月度整体来看,监测的七大品种月均毛利均处于收缩状态,收缩幅度在71-189元/ 吨之间;其中,带钢的月均毛利收缩幅度最大,为189元/吨;三级螺纹钢的月均毛利收缩幅度最小,为71 元/吨;其他品种月均毛利收缩幅度在98-176元/吨之间(详见图 3)。

图3 主要钢材品种(四周原料库存)毛利水平

1月份矿价上行 钢铁生产成本有所上移

1月份以来,澳洲铁矿石市场供应和发运量相对平稳,巴西发运量受到雨季天气影响回落明显,春节前钢厂补库需求带动,港口库存前期回落明显,节前随着补库接近尾声,呈现回升态势;在钢价震荡反弹带动下铁矿石市场呈现震荡上涨行情。据兰格钢铁网监测数据显示,从均值来看,1月份,唐山地区 66%品位干基铁精粉均价为1044元/吨,较上月上涨73 元/吨,涨幅为7.5%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场均价为 850元/吨,较上月上涨39元/ 吨,涨幅为4.7%。

焦炭方面,1月份以来,因钢企盈利能力薄弱,钢焦持续博弈,焦炭价格经历两轮提降。据兰格钢铁网监测数据显示,从均值来看,1月份唐山地区二级冶金焦均价为2578 元/吨,较上月下跌72元/吨,跌幅为 2.7%。

在铁矿石均价上升、焦炭均价下行带动下,成本平均水平仍有所上移,对市场支撑也有所增强。兰格钢铁研究中心成本监测数据显示,使用1月份购买的原燃料生产测算的兰格生铁成本指数为145.7,较上月同期上升 2.3%;普碳方坯不含税平均成本较上月同期增加65元/吨,增幅为1.9% 。

2月份钢企吨钢盈利或继续承压

从国外环境来看,由于乌克兰战争引发的粮食和能源危机、新冠疫情的持续影响、居高的通胀和气候紧急状况,全球经济仍面临较严重经济衰退风险,全球制造业PMI持续下行,但在通胀压力有所减弱下,全球加息潮将逐步缓和。

从国内环境来看,我国经济韧性强、潜力大、活力足、长期向好基本面没有改变,资源要素条件也可以支撑。随着疫情防控转入新阶段,各项政策不断落实落细,生产生活秩序有望加快恢复,经济增长内生动力将不断积聚增强,将带动2023年中国经济整体好转。

从供给端来看,对于钢厂而言,相对高位的成本、库存偏高的现实以及小幅亏损的压力仍是制约现阶段钢厂产能释放的主要因素,预计2023年1-2月份国内钢铁产量将呈现低位开局,据兰格钢铁研究中心估算, 1-2月份全国粗钢日产将维持在250-260万吨左右的水平,同比呈现下降趋势。

从需求端来看,春节过后,稳增长政策发力下,市场信心和预期回升,多地重大项目加快建设,传统气候条件淡季过后,下游需求有望逐步启动。

综合来看,国内钢材市场将依然面临全球经济衰退风险的不断加大、国内经济回暖的强预期、低位开局的供给、淡季不足的需求、相对高位的成本等多方因素影响。兰格&腾景钢铁大数据AI辅助决策系统预测,在强预期的引领下、低供给的支撑下、以及淡季需求不足的制约下, 2023年2月份国内钢材市场将呈现高位震荡的走势。

从成本端来看,铁矿石均价上行带动下,月度平均成本上移。兰格钢铁研究中心预计2月份钢企盈利仍将面临一定收缩压力。